- ตั้งสติให้ดี “โลกนี้ มีเกิด มีตาย”Posted 8 months ago

- อย่าหาเรื่องอยู่ร้อน นอนทุกข์Posted 8 months ago

- โลกธรรมPosted 8 months ago

- อนุโมทนา คนพิการสู้ชีวิตPosted 8 months ago

- สลายความเกลียดชังPosted 8 months ago

- สู้ดีกว่าลาโลกPosted 8 months ago

- ใช้คาถาพระพยอมบ้างPosted 8 months ago

- เสียงชื่นชมดีกว่าเขาด่าPosted 8 months ago

- ต้องใช้ยาแรงกับคนขายชาติPosted 8 months ago

- บทเรียนผู้เห็นกงจักรเป็นดอกบัวPosted 8 months ago

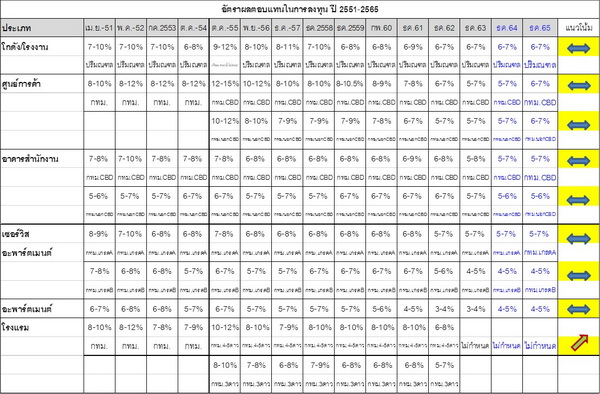

เปิดอัตราผลตอบแทนในการลงทุน 2566

คอลัมน์ :โลกอสังหาฯ

ผู้เขียน : ดร.โสภณ พรโชคชัย

(โลกวันนี้รายวัน ประจำวันที่ 25 ก.ค. 66)

มูลนิธิประเมินค่า-นายหน้าแห่งประเทศไทย ได้ทำการจัดประชุมระดมสมองเกี่ยวกับการกำหนดอัตราผลตอบแทนในการลงทุน เมื่อวันที่ 26 มิถุนายน 2566 โดย อ.วสันต์ คงจันทร์ ในฐานะประธานคณะทำงานกำหนดอัตราผลตอบแทนในการลงทุนของมูลนิธิฯ เป็นประธานได้ผลสรุปจากระดมสมอง

ทั้งนี้วิธีการศึกษาคือได้ทำการรวบรวมข้อมูลต่างแหล่งข้อมูลทุติยภูมิต่าง ๆ เช่น ผลตอบแทนการลงทุน (เงินปันผล) จากการลงทุนในทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (Real Estate Investment Trust: REIT)และการระดมความคิดเห็นจากผู้ประกอบการ นักลงทุน ผู้ประเมินราคาทรัพย์สิน สถาบันการเงิน และผู้สนใจทั่วไป มาอย่างต่อเนื่องตั้งแต่ปี 2549 ถึงปี 2565

ในการเสวนา มูลนิธิฯ ได้รวบรวมข้อมูลอัตราผลตอบแทนในการลงทุนในการซื้อหน่วยลงทุนของกองทุนรวมอสังหาริมทรัพย์เดิม (Property Fund) ปัจจุบันเป็นทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์(Real Estate Investment Trust : REIT) ตั้งแต่ปี 2549-2565 ที่จดทะเบียนในตลาดหลักทรัพย์จำนวน 19 กองทุน เพื่อเป็นข้อมูลอ้างอิงเบื้องต้น โดยอัตราผลตอบแทนเป็นผลตอบแทนจากเงินปันผล (Dividend Yield) ขึ้นอยู่กับนโยบายการจ่ายเงินปันผล ซึ่งส่วนใหญ่จะมีนโยบายการจ่ายเงินปันผลประมาณ 90% แสดงถึงผลตอบแทนที่จ่ายยังไม่ครอบคลุมผลตอบแทนที่แท้จริง รวมทั้งยังมีความแตกต่างไปตามประเภทของกองทุนฯ กองทุนเปิด กองทุนปิด กองทุนประเภทFreehold หรือ Leasehold (ศึกษารายละเอียดในเว็บไซด์ตลาดหลักทรัพย์ http://www.set.or.th) ประเภทอสังหาริมทรัพย์ที่ลงทุน ทำเลที่ตั้ง เกรดโครงการ ต้นทุนทางการเงินของโครงการ เป็นต้น โดยผลตอบแทนของทรัสต์เพื่อการลงทุนฯ ใช้เป็นข้อพิจารณาประการหนึ่งในการกำหนดอัตราผลตอบแทนที่สามารถเข้าถึงและอ้างอิงได้ จากเว็บไซด์ของตลาดหลักทรัพย์

ภาพรวมการเปลี่ยนแปลงอัตราผลตอบแทนตั้งแต่ปี 2549 จนถึงปัจจุบัน อาจแบ่งได้เป็น 3 ช่วงสำคัญ กล่าวคือ ในช่วงปี 2549-2554, ปี 2555-2561 และปี 2561-2565 โดยในปี 2549-2554 เป็นช่วงที่อัตราผลตอบแทนสูงในระดับ 7-10% ในปี 2555-2561 ผลตอบแทนลดลงอยู่ในระดับ 5-8% เนื่องจากผลกระทบจากหลายปัจจัยทั้งปัญหาน้ำท่วมใหญ่ในปี 2554 ปัญหาทางการเมืองการปฏิวัติรัฐประหาร และรอบล่าสุดในปี 2562-2565 เป็นช่วงที่ผลตอบแทนลดลงต่ำสุด เป็น 2-6% เนื่องจากสถานการณ์โควิด เศรษฐกิจที่ตกต่ำอย่างมีนัยสำคัญ

ในรายละเอียดช่วงปี 2563-2564 ที่ได้รับผลกระทบจากโควิด-19 โดยในปี 2563 แม้ผลตอบแทนของแต่ละกองทุนมีแนวโน้มเพิ่มขึ้น ทั้งที่เกิดสถานการณ์โควิด-19 กระทบต่อตลาดอสังหาริมทรัพย์โดยรวม แต่เนื่องจากการเปลี่ยนแปลงลดลงของราคาหน่วยขายกองทุนที่ลดลงมาก (ประมาณ 20-40%) ในขณะที่ด้านรายได้ที่ลดลง แต่ลดลงในสัดส่วนที่น้อยกว่าการลดลงของราคาหน่วยลงทุน ทำให้อัตราผลตอบแทนเทียบกับราคาขายหน่วยลงทุน ณ สิ้นปี 2563 มีอัตราเพิ่มขึ้นเล็กน้อยเมื่อเปรียบเทียบกับปี 2562 แต่หากพิจารณารวมทั้งอัตราผลตอบแทน (Dividend Yield) และราคาขายหน่วยลงทุน (Price) พบว่าภาพรวมลดลงมาก โดยค่าเฉลี่ยทุกกองทุนในปี 2562 เพิ่มขึ้น 3.4% แต่ในปี 2563 ปรับตัวลดลงมากถึง -23.8% ข้างต้น สะท้อนสถานการณ์โควิด-19 ได้อย่างชัดเจน ประเด็นดังกล่าวเป็นข้อสังเกตุสำคัญ สำหรับการประเมินมูลค่าทรัพย์สินว่า อัตราผลตอบแทนในการประเมินมูลค่าทรัพย์สินอาจไม่จำเป็นต้องปรับลดลงแต่อย่างใด เนื่องจากรายได้ที่ลดลงสะท้อนมูลค่าได้เพียงพอแล้ว

ในปี 2564-2565 ผลตอบแทน (Dividend yield ) มีแนวโน้มปรับตัวเพิ่มขึ้นเล็กน้อยเมื่อเปรียบเทียบ ส่วนราคาหน่วยลงทุน (PRICE) ค่อนข้างทรงตัว

อนึ่ง ผลตอบแทนการลงทุนอสังหาริมทรัพย์ในกรุงเทพฯและปริมณฑล ในรอบ 16 ปีที่ผ่านมามีแนวโน้มลดลง คาดว่าน่าจะมีสาเหตุสำคัญ ดังนี้

1. ต้นทุนราคาที่ดิน ค่าก่อสร้างที่สูงขึ้นไม่ได้แปรผันตรงกับรายได้หรือค่าเช่า เป็นปัจจัยหนึ่งที่ทำให้ผลตอบแทนชะลอตัวลง

2. ปัจจัยที่กระทบโดยตรงต่อตลาดอสังหาริมทรัพย์แต่ละประเภทในแต่ละปี อุปสงค์ อุปทาน ปัจจัยมหภาค อัตราดอกเบี้ย ภาวะตลาดอสังหาริมทรัพย์ การลงทุนในเม็กกะโปรเจ็กต์ที่เกี่ยวข้องและกระทบต่อกับตลาดอสังหาริมทรัพย์แต่ละประเภทที่แตกต่างกัน แสดงผลสรุปการระดมสมองในลำดับต่อไป

สรุปผลการระดมสมอง อัตราผลตอบแทนในการลงทุนของอสังหาริมทรัพย์ประเภทต่าง ๆประจำปี 2565 ดังนี้

สรุปผลการระดมสมอง อัตราผลตอบแทนในการลงทุนของอสังหาริมทรัพย์ประเภทต่าง ๆในปี 2565

อธิบายเพิ่มเติม:-

(1) อัตราผลตอบแทนนี้เป็นอัตราผลตอบแทนในเขตกรุงเทพมหานครและปริมณฑลเป็นสำคัญเป็นภาพกว้างของอุตสาหกรรมใน ในภาพรวมเท่านั้น การใช้งานจริงยังต้องเจาะจงในรายละเอียดของแต่ละพื้นที่ ประเภทของอสังหาริมทรัพย์ เกรดของอสังหาริมทรัพย์ segmentation ต่าง ๆ ในรายละเอียดอีก

(2) อัตราข้างต้นเป็นอัตราผลตอบแทนในท้องตลาด แต่การนำไปใช้ในการประเมินมูลค่าทรัพย์สิน ผู้ประเมินยังต้องพิจารณาถึงความเหมาะสมต่อมูลค่าด้วย ยกตัวอย่าง เช่น ในบางทรัพย์สินอัตราผลตอบแทนจริงในท้องตลาดอาจต่ำมาก เช่น อะพาร์ตเมนต์ในบางพื้นที่ที่อาจมีผลตอบแทนต่ำเพียง 2-3% เนื่องจากปัจจัยต้นทุนที่ดิน ค่าก่อสร้างที่สูงขึ้นมาก อัตราค่าเช่าไม่เพิ่มขึ้น อัตราการเช่าลดลงจากคู่แข่งคอนโดมิเนียม ผู้ลงทุนส่วนหนึ่งอาจขาดข้อมูลเพียงพอ เป็นต้น ดังนั้นการประเมินมูลค่าทรัพย์สิน ผู้ประเมินอาจไม่กำหนดอัตราผลตอบแทนในอัตราที่ต่ำมากดังกล่าวก็ได้ เนื่องด้วยเหตุผลที่ผู้ประเมินต้องประเมิน “มูลค่าตลาด” ที่เหมาะสมต่อการลงทุนหรือการซื้อขาย ฯลฯ ซึ่งหากกำหนดในอัตราดังกล่าวแล้วอาจจะไม่มีนักลงทุนยอมซื้อหรือลงทุน หรือมีเป็นส่วนน้อย (ที่อาจขาดข้อมูล) อาจจะไม่สะท้อนมูลค่าตลาดที่แท้จริงได้

(3) ข้อพิจารณาสำคัญที่เกี่ยวข้องกับการประเมินมูลค่าทรัพย์สิน การกำหนดอัตราผลตอบแทนใด ผู้ประเมินสมควรอธิบายให้ชัดเจนถึงที่มาและสมมติฐานที่กำหนด ให้ผู้ใช้รายงานได้เข้าใจอย่างแท้จริง ทั้งนี้ การอธิบายวิธีการประเมินค่าทรัพย์สิน สมมติฐานที่เกี่ยวข้อง ถือเป็นมาตรฐานและจรรยาบรรณประการหนึ่งตามมาตรฐานการประเมินมูลค่าทรัพย์สินในประเทศไทย

(4) แนวทางการกำหนดอัตราผลตอบแทนในการประเมินมูลค่าทรัพย์สิน (capitalization rate) แต่ละกรณี ผู้ประเมินควรทำการศึกษาจากท้องตลาดด้วยตนเอง ซึ่งต้องเจาะจงในรายละเอียดของแต่ละพื้นที่ ประเภทของอสังหาริมทรัพย์ เกรดของอสังหาริมทรัพย์ segmentation ต่าง ๆ ดังกล่าวแล้ว เช่น การสำรวจค่าเช่าหรือรายได้สุทธิจากการดำเนินงานรายปี เปรียบเทียบกับราคาซื้อขาย หรือเงินลงทุนอสังหาริมทรัพย์นั้น ตามสูตร R=I/V (R=capitalization rate, I= net operating income, V=value)

(5) การอ้างอิงใด ๆ พึงระมัดระวังในการใช้งานดังกล่าวแล้ว มูลนิธิฯ ดำเนินการเพื่อเป็นความรู้เชิงวิชาการเพื่อเป็นแนวทางในการเผยแพร่ความรู้ การสร้างความเข้าใจเท่านั้น มูลนิธิฯ ไม่อาจรับผิดชอบต่อการใช้งานไม่ว่ากรณีใด ๆ

(6) อัตราผลตอบแทนในการลงทุน (capitalization rate) เป็นคนกรณีกับอัตราคิดลด (discount rate) ในการประเมินมูลค่าทรัพย์สิน เนื่องจากการนำไปใช้แตกต่างกันแล้วแต่กรณี

You must be logged in to post a comment Login