- ตั้งสติให้ดี “โลกนี้ มีเกิด มีตาย”Posted 6 months ago

- อย่าหาเรื่องอยู่ร้อน นอนทุกข์Posted 6 months ago

- โลกธรรมPosted 6 months ago

- อนุโมทนา คนพิการสู้ชีวิตPosted 6 months ago

- สลายความเกลียดชังPosted 6 months ago

- สู้ดีกว่าลาโลกPosted 7 months ago

- ใช้คาถาพระพยอมบ้างPosted 7 months ago

- เสียงชื่นชมดีกว่าเขาด่าPosted 7 months ago

- ต้องใช้ยาแรงกับคนขายชาติPosted 7 months ago

- บทเรียนผู้เห็นกงจักรเป็นดอกบัวPosted 7 months ago

ถ้าธนาคารประเมินทรัพย์เองก็ขาดธรรมาภิบาล-CSR?

คอลัมน์โลกอสังหาฯ “ถ้าธนาคารประเมินทรัพย์เองก็ขาดธรรมาภิบาล-CSR?”

โดย ดร.โสภณ พรโชคชัย

(โลกวันนี้วันสุข วันที่ 25 พฤษถาคม-1 มิถุนายน)

ขณะนี้ธนาคารต่างๆกำลังเตรียมการที่จะประเมินค่าทรัพย์สินเองโดยแทบไม่ต้องใช้บริษัทประเมินภายนอกแล้ว ต่าง “ดูด” ผู้ประเมินค่าทรัพย์สินจากบริษัทประเมินไปกันใหญ่ ทำอย่างนี้ธนาคารขาดธรรมาภิบาล ขาด CSR ใช่หรือไม่ เพราะ “ปิดประตูตีแมว” ชัดๆ รัฐบาลและธนาคารแห่งประเทศไทยจะยอมให้ธนาคารประเมินเอง เจ๊งเองแบบเดิม ให้เกิดซ้ำซากอีกหรือ เพราะเท่ากับเป็นการทำลายระบบสถาบันการเงินชัดๆ

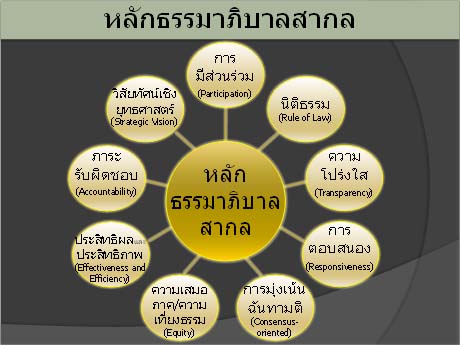

ความรับผิดชอบต่อสังคม (Corporate Social Responsibility-CSR : https://bit.ly/2HKPIBH) ระบุชัดว่าจะต้องรับผิดชอบต่อลูกค้าและคู่ค้าอย่างเป็นธรรม ไม่เอารัดเอาเปรียบ รวมทั้งการมีธรรมาภิบาลหรือ Good Governance (https://bit.ly/2IV48jd) ที่เป็นที่ยอมรับในระดับสหประชาชาติก็คือ การมีธรรมาภิบาลที่ไม่เอาเปรียบ ไม่มีการทุจริต และเป็นธรรมต่อทุกฝ่าย ถ้าธนาคารประเมินค่าทรัพย์สินเอง ความเป็นธรรมจะเกิดขึ้นหรือไม่ คนปล่อยกู้เป็นคนประเมินเองอย่างนี้สมควรแล้วหรือ ที่ผ่านมาธนาคารอ้างว่า “ถูกกว่า” หากประเมินเอง ทั้งที่ขัดกับความเป็นจริง การจ้างทำของ (Outsourcing) กลับถูกกว่าและมีหลักประกันมากกว่าการทำเองของธนาคาร

ก่อนหน้านี้เมื่อปี 2542 ธนาคารแห่งประเทศไทยอนุญาตให้ธนาคารพาณิชย์ประเมินเองได้ถ้าทรัพย์ราคาไม่เกิน 50 ล้านบาท นัยว่าธนาคารแบกรับค่าจ้างประเมินไม่ไหวในภาวะวิกฤตเศรษฐกิจนั้น ทั้งที่ในความเป็นจริงการใช้ผู้ประเมิน In house มีต้นทุนแพงกว่า เหตุผลที่อ้างเป็นไปไม่ได้เลย เพราะการ Outsourcing ให้บริษัทประเมินภายนอกทำอย่างไรก็ถูกกว่า ไม่ต้องรับผิดชอบพนักงานมาก แต่น่าแปลกธนาคารแห่งประเทศไทยกลับยอมทำตามที่ธนาคารเสนอโดยดุษณีได้อย่างไร

ล่าสุดในปี 2559 ปรากฏว่ามีหลักเกณฑ์การประเมินราคาหลักประกันของสถาบันการเงินตามนโยบายธนาคารแห่งประเทศไทย โดยกำหนดชัดเจนว่า

1.ทรัพย์สินไม่เกิน 10 ล้านบาท สามารถใช้ผู้ประเมินนอกหรือผู้ประเมินภายในสถาบันการเงินได้เลย

2.กรณีที่เลือกใช้ผู้ประเมินนอกหรือผู้ประเมินภายในสถาบันการเงิน ให้สถาบันการเงินพิจารณาจากผลการจัดระดับความเสี่ยงรวม และผลการจัดระดับความเสี่ยงด้านเครดิตของสถาบันการเงิน จากรายงานการตรวจสอบล่าสุดที่ได้รับจากธนาคารแห่งประเทศไทย

2.1 กรณีสถาบันการเงินมีผลการจัดระดับความเสี่ยงรวมอยู่ในระดับ 1 หรือ 2 และมีผลการจัดระดับความเสี่ยงด้านเครดิตอยู่ในระดับต่ำ ค่อนข้างต่ำ ปานกลาง และได้รับความเห็นชอบระบบงานประเมินราคาจากธนาคารแห่งประเทศไทย ให้สถาบันการเงินสามารถกำหนดแนวทางการเลือกใช้ผู้ประเมินนอกหรือผู้ประเมินภายในธนาคารได้เองโดยทำหนังสือขอความเห็นชอบมายังธนาคารแห่งประเทศไทย ทั้งนี้ ธนาคารแห่งประเทศไทยจะเป็นผู้พิจารณาอนุมัติอีกครั้ง

2.2 กรณีสถาบันการเงินไม่เข้าข่ายตามข้อ 2.1 แต่มีผลการจัดระดับความเสี่ยงด้านเครดิตในระดับต่ำ ค่อนข้างต่ำ ปานกลาง สถาบันการเงินสามารถทำการประเมินราคาโดยเลือกใช้ผู้ประเมินนอกหรือผู้ประเมินภายในธนาคารเองก็ได้ เว้นแต่กรณีดังต่อไปนี้ สถาบันการเงินต้องใช้ผู้ประเมินราคาภายนอก

2.2.1 สำหรับสถาบันที่มีกองทุนน้อยกว่า 8,000 ล้านบาท ให้ใช้ผู้ประเมินราคาภายนอกสำหรับการประเมินมูลค่าหลักประกันของลูกหนี้ที่มีราคาตามบัญชีสูงกว่า 50 ล้านบาท

2.2.2 สำหรับสถาบันที่มีกองทุนตั้งแต่ 8,000 ล้านบาทขึ้นไป ให้ใช้ผู้ประเมินราคาภายนอกสำหรับการประเมินมูลค่าหลักประกันของลูกหนี้ที่มีราคาตามบัญชีสูงกว่า 100 ล้านบาท

สรุปถ้าทรัพย์สินที่ประเมินไม่เกิน 10 ล้านบาท สถาบันการเงินใช้ผู้ประเมินภายในหรือจะใช้ผู้ประเมินภายนอกก็ได้ แต่ถ้าเกินจากนี้ต้องดูเงื่อนไขจากข้อ 2.1 และ 2.2 การกระทำอย่างนี้ธนาคารก็กินรวบ ก็เท่ากับธนาคารประเมินกันเองได้ แล้วอย่างนี้ความเป็นกลางไปอยู่ที่ไหน ประมาณว่าแต่ละธนาคารใหญ่ๆมีผู้ประเมินค่าทรัพย์สินเองดังนี้

1.ธนาคารกรุงเทพ 80 คน

2.ธนาคารกรุงไทย 100 คน

3.ธนาคารทหารไทย 120 คน

4.ธนาคารไทยพาณิชย์ 200 คน (เมื่อก่อนใช้ “นอมินี” คือ บจก.สยามนิธิพัฒน์ เดี๋ยวนี้ประเมินเองแล้ว)

5.ธนาคารกรุงศรีอยุธยา 170 คน

6.ธนาคารยูโอบี 50 คน

7.ธนาคารกสิกรไทย 400 คน (เมื่อก่อนใช้ “นอมินี” คือ บจก.โปรเกรส เดี๋ยวนี้ประเมินเองแล้ว)

8.ธนาคารธนชาต 20 คน (ใช้หัวแปลนเอสเตท)

ประสบการณ์ที่ไม่ควรลืมก็คือ สมัยเกิดวิกฤตเศรษฐกิจปี 2540 ธนาคารโลกได้มาศึกษาแนวทางการฟื้นฟูเศรษฐกิจไทยและเสนอให้ไทยใช้บริการการประเมินค่าทรัพย์สินของภาคเอกชนที่เป็นอิสระ ไม่ใช่ให้ธนาคารประเมินกันเอง (https://bit.ly/2IfWXi6) ในอดีตที่ผ่านมาธนาคารบางแห่งอำนวยสินเชื่อไปโดยที่ฝ่ายประเมินของธนาคารเองยังอยู่ระหว่างเดินทางเพื่อไปประเมินทรัพย์สินแปลงนั้นอยู่เลย นี่คือสาเหตุที่ไทยเกิดวิกฤตเศรษฐกิจ แต่ 20 ปีให้หลังเรากลับจะก้าวไปสู่วิกฤตโดยสถาบันการเงินทั้งหลายจะประเมินค่าทรัพย์สินเอง อย่างนี้ธนาคารไทยจะเจ๊งอีกรอบหรือไม่ เป็นนิมิตหมายว่าต่อไปธนาคารต่างๆจะประสบปัญหาเพราะความไม่โปร่งใสอีกหรือไม่

ในด้านวิชาชีพประเมินค่าทรัพย์สิน ถ้าต่อไปแทบทุกธนาคารทำเอง แล้วบริษัทประเมินจะอยู่รอดได้อย่างไร ความเป็นธรรมจะมีไหมในการอำนวยสินเชื่อ นี่เท่ากับเป็นการทำลายวิชาชีพประเมินค่าทรัพย์สินไม่ให้เป็นอิสระ และกลายเป็นเพียงเครื่องมือของสถาบันการเงิน การให้วิชาชีพประเมินค่าทรัพย์สินมีอิสระไม่ใช่เป็นการหางานทำให้กับนักวิชาชีพนี้ แต่ใช้วิชาชีพนี้ในการป้องกันการทุจริตและประพฤติมิชอบต่างๆ ผู้ประเมินจะต้องมีความรับผิดชอบต่อความเป็นกลางของตนเอง

ถ้ารัฐบาลจะควบคุมบริษัทประเมินให้เป็นอิสระก็สามารถทำได้ โดยเริ่มต้นที่การประกันทางวิชาชีพ เช่น ในปัจจุบันบริษัทประเมินบางแห่งเริ่มประกันเป็นเงิน 100,000 บาท สำหรับการคุ้มครองถึง 30 ล้านบาท นอกจากนั้นผู้ประเมินค่าทรัพย์สินที่เป็นบุคคลเองก็ต้องทำการประกันทางวิชาชีพ การนี้จะทำให้บริษัทต่างๆมีความระมัดระวังมากขึ้น ในขณะเดียวกันผู้ใช้บริการทั้งประชาชนทั่วไปและสถาบันการเงินทั้งหลายก็จะมีความมั่นใจ วิชาชีพที่เป็นอิสระก็จะได้รับการพัฒนา

ยิ่งกว่านั้นการที่ธนาคารต้องแบกภาระการประเมินไว้เองต้องมีต้นทุนที่สูงกว่าใช้บริษัทประเมินเป็นอย่างมาก เช่น ค่าจ้างก็จะจ้างสูงกว่าบริษัทประเมิน และยังมีโบนัสและค่าตอบแทนอื่นอีกมาก การจ้างบริษัทประเมินยังสามารถเลือกจ้างได้นับร้อยแห่ง จากประสบการณ์วิกฤตเศรษฐกิจเมื่อปี 2540 ธนาคารหลายแห่งต่างให้ผู้ประเมินค่าทรัพย์สินออกจากงาน (Early Retire) เพื่อลดภาระค่าใช้จ่ายด้วยซ้ำไป ถ้าธนาคารจะดำเนินการอย่างโปร่งใส เป็นหลักประกันสำหรับสังคมธุรกิจในด้านธรรมาภิบาลและ CSR ธนาคารจึงไม่ควรประเมินค่าทรัพย์สินเอง

ธรรมาภิบาลและ CSR เป็นหัวใจสำคัญของความเชื่อมั่นของระบบธนาคารที่ไม่ควรมองข้าม

You must be logged in to post a comment Login